Un informe inédito, elaborado por Cushman & Wakefield, cuestiona diferentes mitos del mercado inmobiliario, que pueden impedir el óptimo funcionamiento de una inversión. El primero está relacionado con la rentabilidad de una oficina frente a un bono del Estado en dólares. ¿Qué hay que tener en cuenta para obtener el mayor beneficio?

En mercados inestables como el argentino, reconocer cuál es la inversión más rentable en el tiempo es una tarea compleja. Así como para los individuos, el dólar y los inmuebles suelen competir en la disyuntiva de dónde invertir, para los grandes inversores, una de las preguntas que resuenan es: ¿invertir en ladrillos, específicamente en oficinas Clase A, es más seguro que comprar bonos en dólares?

“La crisis es un entorno natural en la Argentina. Cuando se toma un bono, se sabe qué rentabilidad tiene y, al comprar una oficina, esto también se puede establecer. El sentido común indica que la oficina tiene más renta que el bono, sin tomar en cuenta los gastos e incertidumbres que implica: aunque en la rentabilidad nominal la oficina siempre supera al bono, esta se ve afectada por otros factores como los gastos de mantenimiento, la vacancia o los impuestos”, explica el Director General de Cushman & Wakefield Cono Sur, Herman Faigenbaum.

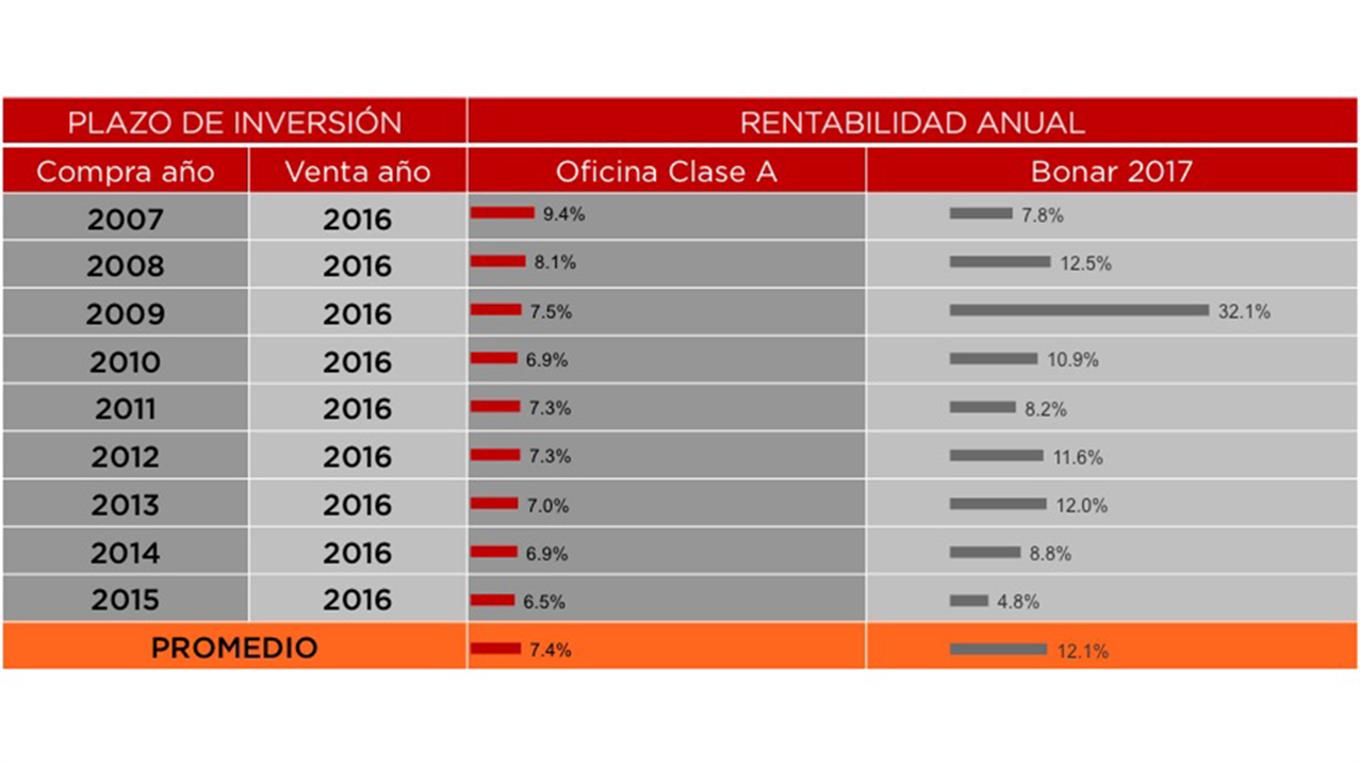

Para comprobar o desmitificar aquella idea generalizada, José Viñas, Broker Senior de Cushman & Wakefield, comparó las rentabilidades de una oficina Clase A en Catalinas frente a los bonos Bonar 2017, entre los años 2007 y 2016. “El período estudiado presentó un contexto poco estable, con trabas y cambios tanto en lo macro como en lo micro. En el contexto mundial, se atravesó la crisis sub prime de Estados Unidos, que afectó a los bonos; mientras que en Argentina el cepo cambiario repercutió en la rentabilidad de las propiedades”, señala Viñas. En su investigación inédita, además, se contemplaron las erogaciones e impuestos que impactan sobre ambos activos para evaluar el rendimiento real neto.

“Si analizamos los números reales, vemos que para quienes compraron en 2007 y vendieron en 2016, la inversión en oficinas fue mejor. Pero, quienes iniciaron la inversión en los años posteriores, manteniendo el año de salida, la inversión en bonos superó mayoritariamente a la rentabilidad de oficinas, para las que también se tuvo en cuenta vacancias que afectan dicha rentabilidad por los gastos generales”, advierte Viñas. Por eso, resulta necesario analizar diferentes variables a la hora de tomar la decisión de invertir. Otros temas importantes son las ventajas y los riesgos de cada inversión.

¿Qué hay que tener en cuenta?

De acuerdo con lo investigado, cuando se piensa en apostar en determinado tipo de inversión, hay que evaluar tres cuestiones fundamentales:

- La seguridad, es decir, la probabilidad de obtener la misma cantidad de dinero invertido originalmente;

- La liquidez, relacionada con la habilidad del poseedor para convertirla en efectivo con rapidez;

- El rendimiento, relacionado con el interés y la apreciación del valor.

“No puede ignorarse el contexto en el que se realiza una inversión: cuál es el momento de entrada y de salida y cuál es la situación macroeconómica del país en el que se invierte, más allá de estar siempre bien asesorado. Los riesgos de la inversión deben ser analizados en detalle, especialmente en el caso de los desarrollos inmobiliarios, ya que hay que tener en cuenta los impuestos y la falta de liquidez del activo. Por otro lado, los inmuebles cuentan con la ventaja de proveer, simultáneamente, rentas corrientes y apreciación de largo plazo y se trata de un importante activo de diversificación, ya que sus retornos no están correlacionados con los activos financieros”, resalta Viñas.

“La conclusión es que no hay un activo que, por sí mismo, rinda más que otro. Es necesaria una evaluación completa de la rentabilidad, que incluya no sólo el tipo de activo en el que se invierte, sino también el momento en el que esa inversión se realiza. Es decir, que hay que observar y estudiar el comportamiento de todos los elementos que componen la rentabilidad de un activo, antes de tomar una decisión”, concluye Faigenbaum.